CAPITALES A ACREDITAR POR RAMAS. La SSN ordena y unifica ramas. Para operar en todo Generales, con menos de u$s 1 millón Blue.

Artículos relacionados

SUPERINTENDENCIA DE SEGUROS DE LA NACIÓN

Resolución 875/2021

RESOL-2021-875-APN-SSN#MEC

Ciudad de Buenos Aires, 22/12/2021

VISTO el Expediente EX-2021-79059584-APN-GA#SSN, el Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014, y sus modificatorias y complementarias), y

CONSIDERANDO:

Que la SUPERINTENDENCIA DE SEGUROS DE LA NACIÓN tiene como misión principal el control y la supervisión de todas las entidades aseguradoras.

Que uno de los valores de la SUPERINTENDENCIA DE SEGUROS DE LA NACIÓN se basa en la accesibilidad y transparencia de sus sistemas.

Que se ha advertido la coexistencia de diferentes denominaciones de ramas en los distintos procesos en los que interviene el Organismo.

Que la circunstancia precedentemente descripta genera conflictos tanto en el proceso de aprobación como de baja de ramas.

Que, en ese sentido, se considera oportuna la unificación de la denominación de ramas y subramas en el Reglamento General de la Actividad Aseguradora.

Que la citada unificación optimizará la accesibilidad y dinamismo de los sistemas, y contribuirá a la generación de procesos más eficaces.

Que las Gerencias Técnica y Normativa, de Evaluación, de Inspección y de Estudios y Estadísticas se han expedido en el ámbito de sus respectivas competencias.

Que la Gerencia de Asuntos Jurídicos ha dictaminado en orden al particular.

Que la presente se dicta en uso de las facultades previstas en el Artículo 67 inciso b) de la Ley N° 20.091.

Por ello,

LA SUPERINTENDENTA DE SEGUROS DE LA NACIÓN

RESUELVE:

ARTÍCULO 1º.- Modifíquese el Punto 30.1.1.1. del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014, y sus modificatorias y complementarias), por el siguiente:

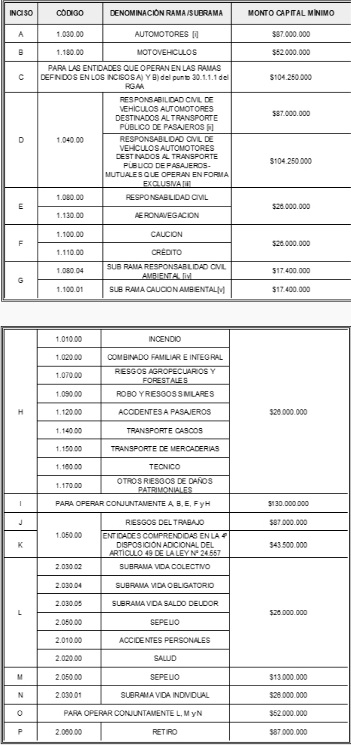

“30.1.1.1. Capital a Acreditar por Ramas

[i] Excluido Motovehículos y Responsabilidad Civil de Vehículos Automotores destinados al Transporte Público de Pasajeros

[ii] Reviste el carácter de adicional al requerido para operar en Automotores.

[iii] El importe precedentemente indicado debe incrementarse con un importe equivalente al CATORCE POR CIENTO (14%) de las primas y cuotas emitidas en los DOCE (12) meses anteriores al cierre de estado contable anterior (netos de anulaciones).

[iv] Reviste el carácter de adicional al requerido para operar en el ramo responsabilidad civil.

[v] Reviste el carácter de adicional al requerido para operar en el ramo caución.

A partir del 1º de octubre de 2021 los montos definidos en los incisos a) a p) se ajustarán trimestralmente conforme la “Tasa de Actualización de Pasivos” capitalizada a interés simple con frecuencia diaria.

Los montos vigentes a cada cierre de Estados Contables serán publicados por esta Superintendencia de Seguros de la Nación previo a la presentación de los Estados Contables.”.

ARTÍCULO 2º.- Modifíquese el Punto 30.1.1.2. del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014, y sus modificatorias y complementarias), por el siguiente:

“30.1.1.2. Monto en Función a las Primas y Recargos

El capital mínimo en función a las Primas y Recargos se determina para cada rama en los que opere la entidad, como la suma correspondiente al resultado individual de los siguientes conceptos:

a) Se toman las primas por seguros directos, reaseguros activos y retrocesiones, más adicionales administrativos, emitidos en los DOCE (12) meses anteriores al cierre del estado en cuestión (netos de anulaciones).

b) A la suma determinada se le aplica el DIECISEIS POR CIENTO (16%).

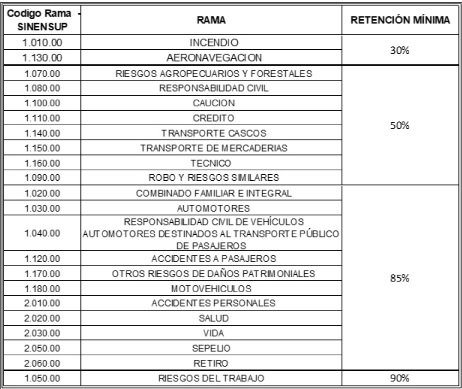

c) El monto así obtenido se multiplica por el porcentaje resultante de comparar los siniestros y gastos de liquidación pagados netos de recuperos, salvatajes y reaseguros pasivos, de los TREINTA Y SEIS (36) meses anteriores al estado en cuestión, con el importe bruto de dichos siniestros, netos de recuperos de siniestros y salvatajes. Este porcentaje no puede ser inferior al que surge de la siguiente tabla:

A tales efectos se consideran los siniestros por seguros directos, reaseguros activos y retrocesiones.

d) A los fines del cálculo del coeficiente a que hace referencia el inciso c), las aseguradoras deberán ajustarse a las siguientes pautas:

I) No podrán considerar los importes percibidos en concepto de recupero de reaseguros pasivos, con relación a la participación que hubiese correspondido a los reaseguradores respecto de aquellos contratos en los cuales se hubiesen celebrado convenios de corte de responsabilidad.

II) Si por la aplicación individual de algún contrato de reaseguro el capital mínimo a acreditar en virtud de la aplicación de lo estipulado en el inciso c) se viera reducido en más de un VEINTE POR CIENTO (20%) y ese mismo contrato contemplase una comisión, retribución por buen resultado, participación en las utilidades y/o cualquier otra contraprestación en función del resultado siniestral que resulte superior al TREINTA POR CIENTO (30%) de la prima cedida, sea esta una retribución fija o variable – en este último caso se tomará como parámetro la comisión máxima fijada en el contrato-, no podrán deducirse los siniestros y gastos de liquidación provenientes de cada contrato de reaseguro que cumpla con estas características.

Para las entidades que inician actividades, el monto del capital mínimo a acreditar regulado en este punto debe adaptarse a las siguientes pautas:

Para el inciso a): Se toman las primas por seguros directos, reaseguros activos y/o retrocesiones, más adicionales administrativos emitidos desde el inicio de operaciones, hasta alcanzar los DOCE (12) meses indicados en dicho inciso.

En consecuencia, en el primer trimestre debe considerarse la emisión de UNO (1), DOS (2) o TRES (3) meses (según el caso), en el segundo trimestre CUATRO (4), CINCO (5) o SEIS (6) meses, y así sucesivamente hasta completar los DOCE (12) meses requeridos.

Para el inciso b): Se aplica lo estipulado en el mismo.

Para el inciso c): De similar modo a lo consignado en el inciso a), se determina el porcentaje indicado en este inciso, hasta completar los TREINTA Y SEIS (36) meses requeridos.”.

ARTÍCULO 3°.- Modifíquese el Punto 39.2.1.1. del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014, y sus modificatorias y complementarias), por el siguiente:

“39.2.1.1. Las aseguradoras que operen en ramas patrimoniales deben constituir en sus estados contables, al cierre de cada ejercicio o período, la “Previsión para Incobrabilidad de Premios a Cobrar”, ajustándose a las pautas de cálculo mínimas que se establecen en este punto.

Tal procedimiento de cálculo no resulta aplicable a la rama Riesgos Agropecuarios y Forestales, en la que cada aseguradora debe constituir la previsión para incobrabilidad basándose en el análisis particular de su operatoria.

a. El análisis debe realizarse por póliza/endoso en forma independiente (operación por operación).

b. La base de cálculo de la previsión debe surgir de la diferencia entre el Premio a Cobrar real y el Premio a Cobrar teórico respectivo.

c. El Premio a Cobrar real es el premio impago al cierre del ejercicio o período, con deducción de los cobros efectuados en el mes siguiente al cierre del ejercicio o período.

d. En el Premio a Cobrar real y teórico no deben computarse:

I) Los Premios a Cobrar correspondientes a organismos nacionales, provinciales, municipales, mixtos y empresas del Estado, en la medida en que los mismos no hayan sido objetados o rechazados por los respectivos deudores;

II) Los Premios a Cobrar garantizados con hipoteca o prenda;

III) Las cuotas emitidas a vencer al cierre del ejercicio o período de las pólizas cuya forma de pago fraccionado esté establecida en la tarifa autorizada;

IV) Los Premios a Cobrar contemplados en el punto 39.2.1.2.;

V) Las sumas correspondientes a asegurados que, a la fecha de los estados contables tuvieran créditos también exigibles contra la entidad o, a cuyo nombre existan a igual fecha sumas consignadas en “Siniestros Pendientes”, hasta la concurrencia de los respectivos montos.

e. El Premio a Cobrar teórico debe calcularse de acuerdo con el siguiente procedimiento:

I) Debe calcularse el importe de cada cuota, resultante de dividir el premio total sobre la cantidad de cuotas pactadas para dicha operación;

II) El vencimiento de la primera cuota debe ser la fecha que resulte anterior entre la de emisión o la de inicio de vigencia, adicionándosele a la que surge de la comparación, TREINTA (30) días;

III) Debe determinarse el total de cuotas que deberían estar cobradas entre el último día del mes anterior a la fecha de cierre del ejercicio o período y la fecha determinada en el inciso e) apartado II);

IV) El Premio a Cobrar teórico debe resultar de detraer al premio total, el premio que debería estar cobrado al cierre del ejercicio o período de conformidad con el inciso e) apartado III);

V) Cuando la diferencia resultante entre el Premio a Cobrar real y el Premio a Cobrar teórico de una póliza/endoso sea igual o superior al valor correspondiente a TRES (3) cuotas de acuerdo con el cálculo expresado en el inciso e) apartado I), debe considerarse incobrable la totalidad del saldo de esa póliza/endoso. En caso de tratarse de DOS (2) o menos cuotas, debe considerarse incobrable la diferencia resultante entre el Premio a Cobrar real y el Premio a Cobrar teórico.

f. Al importe que surge del cálculo expresado en el inciso e) apartado V), se le debe detraer el importe que surja de aplicar el porcentaje que representan los ajustes de los activos y los pasivos recuperables correspondientes al contrato emitido.

A tales efectos sólo deben considerarse los siguientes:

Ajustes de Activo.

I) Intereses a Devengar sobre Premios a Cobrar

Pasivos Recuperables

I) Primas de reaseguros proporcionales cedidas, netas de “Gastos de Gestión a Cargo de Reaseguradores”;

II) Riesgos en Curso;

III) Gastos de Producción;

IV) Comisiones de Cobranza;

V) Impuestos y Contribuciones.

g) El importe neto resultante del punto anterior debe considerarse como incobrable. A los efectos indicados precedentemente, no debe tomarse en consideración suma alguna cuando el Premio a Cobrar teórico supere al Premio a Cobrar real, no admitiéndose, por lo tanto, compensación entre las distintas operaciones.”.

ARTÍCULO 4º.- Instrúyase a la Gerencia de Autorizaciones y Registros a realizar las adecuaciones pertinentes en el Registro de Ramas y Planes.

ARTÍCULO 5º.- Comuníquese, publíquese, dése a la DIRECCIÓN NACIONAL DEL REGISTRO OFICIAL, y archívese.

Mirta Adriana Guida

e. 24/12/2021 N° 100067/21 v. 24/12/2021

Fecha de publicación 24/12/2021

Todavía no hay comentarios, pero puede ser el primero en comentar este artículo.

Escribir un comentario